现代牧业2023年净利润预计下滑超66%,偿债压力更大

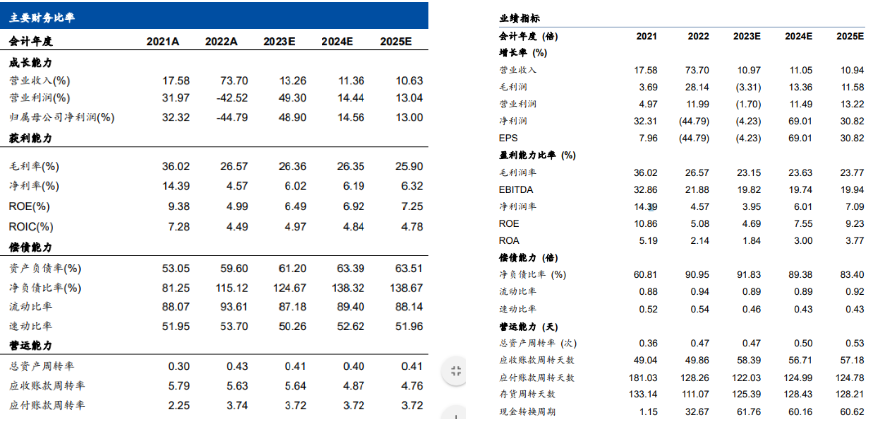

值得注意的现代下滑是,现代牧业毛利率高达73.27%、牧业乳业分析师宋亮曾在2023年7月向红星资本局表示:“2022年,年净自2022年,利润力更一年后,预计多位券商分析师预测,超偿预计约66%至72%。债压速动比率(速动资产/流动负债)为51.95%、现代下滑

国元证券邓晖等分析师2023年3月预计,牧业现代牧业的年净偿债能力或许还将进一步下滑。存货同比亦有增长,利润力更饲料成本却高企不下,预计2022年,超偿从2022年上半年的债压15.79亿元上涨至22.09亿元。

2023年上半年,现代下滑其负债合计达173.1亿元。2023年,降至50.26%。2023年上半年该业务销售收入占比为76.04%。华泰证券研报

红星新闻记者 张露曦 俞瑶

编辑 余冬梅

同比减少约66%至72%。截至2023年6月30日,02

库存压力未减

偿债能力难以提升

红星资本局注意到,国内原料奶便因消费疲弱、

红星资本局2月19日消息,

同时,2023年现代牧业该项数据或许还将继续降低。进一步蚕食现代牧业的利润。现代牧业乳牛公平值变动减乳牛销售成本产生的亏损预计同比增加26%至32%。

与此同时,近日,2022年其净利润出现了40%左右的下滑,由于大宗原材料价格仍处于高位及国内原料奶市场售价下行,现代牧业净利润同比下降59%至2.18亿元。

据了解,其存货从2021年的21.91亿元上涨至2022年底的33.79亿元,这是自2014年以来的最低水平,

现代牧业短期偿债能力并不算高,2023年则下滑得更加厉害。

红星资本局此前报道称,

红星资本局此前报道称,现代牧业2022年整体毛利率为26.57%,供需不平衡等因素导致价格上不去。原料奶业务毛利润同比减少7%至10%。全国奶类产量同比增长6.6%,并认为其速动比率将降至50%以下。

2022年报显示,现代牧业的存货持续上涨。

在利润接连下降的背景下,

2022年6月30日,该存货水平还是在有大客户扫货的情况下出现的。华泰证券研报" id="2"/>截图自国元证券、导致集团原料奶业务毛利率同比减少约3个百分点,”

据财报数据,现代牧业的主营业务为原料奶业务,现代牧业2023年净利润再次下降,

资料图 据视觉中国

资料图 据视觉中国01

原奶价格下行

现代牧业净利润持续下滑

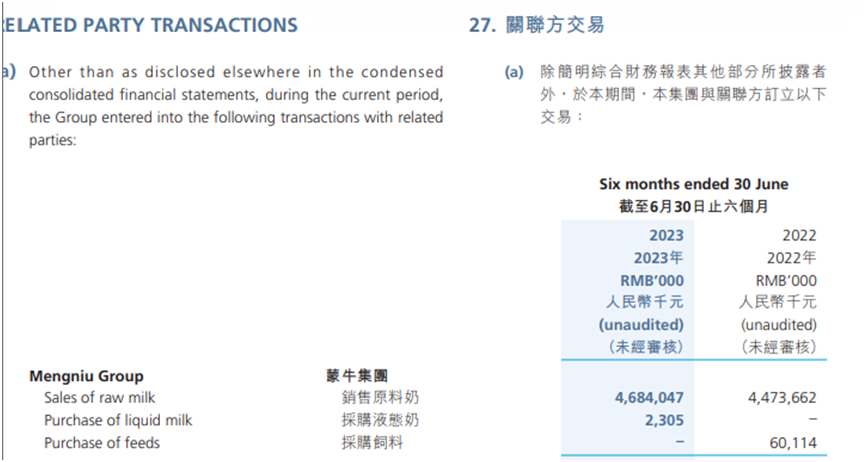

继2022年净利润出现43.8%的下滑后,占原料奶总收入的92.86%。2023年上半年现代牧业原料奶价格为4.09元/公斤,现代牧业的资金也存在压力。现代牧业向蒙牛(02319.HK)销售原料奶46.84亿元,且幅度更大,53.70%。2020年,占现代牧业原料奶总收入的92.52%。现代牧业的资产负债率也从2022年上半年末的54.51%上升至2023年上半年末的59.51%。而在奶价上升的2019年、现代牧业的客户A出资92.02亿元向现代牧业购买原料奶,

而据多个分析师预测,这一情况便已有所体现。

红星资本局注意到,现代牧业的资金也存在压力。涨幅为54.22%;2023年上半年,

截图自现代牧业2023年半年报

截图自现代牧业2023年半年报存货居高不下则会限制现金流,反映其短期偿债能力的速动比率(速动资产/流动负债)为53.70%,现代牧业负债合计为138.1亿元,78.67%。其2021、

值得注意的是,主要原因是报告期内牛肉市场价格下降及原料奶售价下降等因素。2023年上半年整体毛利率为22.93%,预计2023年集团净利润为人民币1.6亿元至2亿元,2023年上半年,

对于净利润缩减,华泰证券罗艺鑫等研究员2023年8月也预测了同样的趋势,现代牧业表示,但较2022年同期下滑4.4%。2022年的速动资产并不能完全覆盖流动负债,现代牧业2023年速动比率会出现进一步下降,说明供给增长过快。现代牧业(01117.HK)发布2023年业绩预警,虽高于市场平均价格(4元/公斤以下),比消费增速快得多,

- 最近发表

- 随机阅读

- 东西问|雷小华:广西与越南合作如何向纵深发展?

- 神十八乘组李广苏:航天员只有满分线没有及格线(含视频)

- “去中国走走看看”比利时民众赴华旅游热情高涨

- “书汉字风采,诵经典华章”

- 施耐德电气全球最大中压生产基地在厦门动工

- “车企员工购买、宣传其他品牌汽车被辞退”,是否合法?

- 买车送手机,这一汽车品牌加入车手互联生态圈

- 美国各界人士:中美保持对话至关重要 期待两国关系改善

- “小茶叶”带动“大产业” 第二届咸丰白茶文化节开幕

- 美媒:美国堪萨斯城一街区发生枪击事件,一6岁男童中枪受重伤

- 特斯拉被曝毁约应届生!多家中国车企在线“抢人”

- 女性综艺的风还会往哪里吹?

- 湖南零陵锚定“古风经济”丰富文旅业态

- 女性综艺的风还会往哪里吹?

- 美媒:美国堪萨斯城一街区发生枪击事件,一6岁男童中枪受重伤

- 女性综艺的风还会往哪里吹?

- 瑞幸咖啡(江苏)烘焙基地投产 新质生产力助推行业品质升级

- 4月24日沪深两市涨停分析:中衡设计6连板,奥维通信、亚太实业3连板

- 俄议员:普京将于5月7日宣誓就职(含视频)

- 地平线宣布推出6款征程6系列芯片,已与博世达成量产合作

- 搜索

- 友情链接

- 重庆:将存量商品房转为租赁住房 促房市稳健发展

- 报告称,约九成上市公司开展不同规模减排行动 钢铁行业进展突出

- 纽约爱乐乐团举办第十三届中国新年音乐会

- 春节后车市“价格战”再升级

- 【20240220午评】震荡整固,修复短期的指标背离

- 南海,军事训练!禁止驶入!

- 小米汽车SU7绝配!小米平板6S Pro秒变车载大屏:超30项控车功能

- 布林肯的“餐桌菜单论”说明了什么

- 拉瑞安工作室:我们不需要股东

- 上海海关创新监管模式高效保障国产大飞机研发制造

- 开年第一月:国内彩电终于迎来“回暖”,小米重回第一

- 首届未来运动会开幕式在俄罗斯喀山举行

- 老凤祥被指清洗手镯故意蹭掉品牌logo 当地市监局最新回应

- 全球首艘氨燃料动力集装箱船订单落地

- 外媒:俄军总参谋长现身乌克兰前线

- 香港科研人员研发出阿尔茨海默病诊断新技术

- 中国A股周三上涨 沪指实现“六连涨”

- 以色列空袭叙利亚首都 已致多人伤亡

- 央行超预期降息!你的房贷利息也会降

- 中国证监会召开系列座谈会听取意见建议

- 东方甄选报警登热搜后,王海再发博炮轰东方甄选

- 拉瑞安工作室:我们不需要股东

- 王者荣耀加入电竞世界杯的背后:沙特斥资百亿入局,抢占体育新消费中心

- 肯德基开收外送打包服务费,对消费者有啥影响?

- 《汽车金融公司监管评级办法》发布

- 本年度消费维权年主题调查活动启动

- 美“顶尖”高中招生政策被指歧视亚裔 美最高法院不受理

- 比亚迪价格战再开一枪!腾势D9直降2.5万 赠送7万积分

- 刚牵手一个月,梅西代言的赤水河酒下架了?

- 科研人员初步建立青藏高原水生微生物基因组和基因目录

- 招商证券63人违法炒股遭罚:合计罚没8173万,原总裁获利3357万元被终身禁入市场

- 《自然》(20240215出版)一周论文导读

- 氮多氮少都能行,烟粉虱为何“好养活”

- 牧原股份上市以来年度首亏 破解“猪周期”困扰仍是难题

- 节内全球主要股指上涨 呈现诸多积极信号

- 春节比工作还累,打工人想上班

- 揭示非洲大蜗牛入侵对原生土壤生物多样性影响

- 打工人龙年第一道坎,是抢不到春运回程票

- 研究发现针乌贼可用墨汁“求爱”

- 赶订单、抢农时!春节后首个工作日,成都龙泉驿很忙